江苏房地产金融

合作电话:025-58520276

合作电话:025-58520276

上海国企光明地产在扩储的路上依然保持了奔跑的姿势。

最新消息是于6月3日,光明地产公告披露,公司授权全资子公司农工商房地产(集团)有限公司(简称农房集团),与中国葛洲坝集团房地产开发有限公司、武汉润置房地产开发有限公司签订协议,并计划对标的公司增资3600万元,增资后约持股36%。

光明地产增资入股的标的公司是葛洲坝润明(武汉)房地产开发有限公司,后者的主要资产是武汉市东西湖区P(2018)135号地块。2018年11月30日,该地块被葛洲坝最终以底价8.08亿元、楼面价5200元/平方米收入囊中。

如今时隔6个月,葛洲坝引入新股东共同投资开发这一项目。

据观点地产新媒体了解,去年葛洲坝竞得上述地块的同一场土拍会上,光明地产也以4.05亿元、楼面价2244.13元/平方米竞得武汉蔡甸区一宗地块,溢价率12.2%,也是那场竞拍中唯一溢价成交的土地。

先是溢价拿地,此后再增资入股去年同一天底价出让的另一宗地,光明地产对华中区域房地产市场的看多情绪溢于言表。光明地产曾公开表示,拿地是坚持加大对全国重点城市的土地储备力度。目前,该公司在武汉主要有上海府邸项目、上海公馆项目。

从地块资料看,葛洲坝武汉东西湖项目位于东西湖区金山大道以北,新城十二路以东,占地面积4.73万平方米,用途为纯宅地,容积率3,规模较小。

东西湖项目周边以工业园区为主,配套较为匮乏,但与蔡甸区不同,东西湖区是武汉主城区少有的土地供应较多区域,近年来已吸引包括“碧恒万”、华润、融创、远洋、中建等一众房企进驻。主城区这一层地缘优势,多少解释了光明地产入股的初衷。

将时间线拉长,光明地产在土地市场的进取举动,会让外界重新审视这家上海国企。

据观点地产新媒体了解,2015年,海博股份与光明食品(集团)有限公司旗下农房集团、农房置业进行重组,由此诞生了新的平台光明地产。在重组之后两年内,由于土地市场价格上扬,光明地产对扩储持谨慎态度,土地储备一路降至52.75万平方米的低点。

直到2017年,光明地产重提加强土地储备力度,集中在上海及周边长三角区域、沿海地区参与土地招拍挂。尤其是2018年,土地市场出现降温迹象,中小房企趁机抄底拿地,成为土地市场的主角,光明地产便是其中一员。

年报显示,去年光明地产新增房地产储备144.52万平方米,同比增幅53.34%,主要集中在二三线城市,过去三年其新增土储复合增长率达65.5%;与之相对应的是,其他应收款也陡然增长,2018年同比增长270.52%,该公司解释是“为获取更多土地资源、开发资源的合理支出”。

在上述新增房地产储备中,大部分都涉及合作开发,权益占比超过50%。比如2018年光明地产涉及合作开发项目公司15家,仅有3家纳入并表,合作企业包括碧桂园、中南集团、荣安、合景泰富、新城控股、金科、绿都地产、上坤、阳光城、保利、天地源、宝龙等。

进入2019年,光明地产继续维持土地的大量投入,一季度新增土地储备面积65.33万平方米,同比增长35.01%。据观点地产新媒体不完全统计,4月份以来,该公司还先后通过增资入股、收并购及招拍挂等方式获取7宗地,仅招拍挂拿地金额便接近30亿元。

加强拿地力度被视为光明地产“全面做强房产主业”的核心表现之一,过往的情况则反映这家国企深化转型升级的迫切性。

观点地产新媒体了解,在重组后三年业绩承诺期即2015-2017年,光明地产曾承诺注入资产中,农房集团合计实际净利润36.87亿元,完成率约104.95%,但部分业绩承诺通过向关联方出售项目股权或资产实现。比如2017年出售江苏东恒海鑫的股权,总转让价格21.83亿元,对业绩承诺的贡献达9.70亿元(接近25%)。

由于处置股权计入投资收益,2017年光明地产的投资收益出现大幅增长,业绩承诺期内净利润呈倍数增长;但至2018年,受投资收益减少拖累,该公司净利润又陡然减少27.17%,今年一季度净利润同样减少28.26%。

这种业绩变脸的举动,导致5月10日上交所对光明地产发出问询函,要求披露盈利能力的可持续性等方面内容。

上交所的问询函再度凸显了监管层对上市企业盈利可持续的重视,就房企而言,传统房地产开发销售便是最核心的利润来源,而土地储备的多少直接决定这种业务的续航能力,这解释了光明地产过去两年以来频繁补充土地储备的缘由。

据观点地产新媒体了解,2017年及2018年,光明地产分别新增房地产土地储备94.25万平方米、144.52万平方米,新开工面积256.14万平方米、472.89万平方米,扩储速度远低于开工速度。

另据光明地产披露,至2018年末,公司土地储备土地面积80.30万平方米,计容建筑面积132.26万平方米;在开发投资的项目用地面积459.36万平方米,计容建筑面积796.69万平方米;尚有已取得预售许可证待售面积168.57万平方米。这相当于仅有12%土储处于未开发状态,其它土储的开发建设沉淀了该公司过多资金。

加上2015-2018年间,光明地产尽管年度签约销售金额分别为126.66亿元、189.33亿元、236.52亿元及244.59亿元,但2018年增幅仅3.37%。资金投入与回笼速度的不均衡,导致了资金需求出现缺口,进而形成有息负债规模上升。对此,该公司近期在回复问询函时未予以否认。

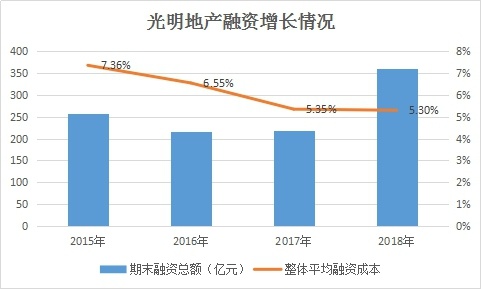

数据来源:企业公告,观点指数整理

2018年,光明地产有息负债达360.04亿元,同比增加63.7%;其中短期借款、长期借款分别为131.18亿元、182.14亿元,同比分别增加51.19%、108.41%。截止到去年底,该公司现金流净额融资总额陡然升至359.53亿元,平均融资成本则有所下降。

对于现金流管理,光明地产此前提出的举措包括加快推盘速度,加快资金回笼,加快在建项目的竣工等,进一步拓宽融资渠道等。

而一季度,光明地产签约金额仅为26.49亿元,同比下降38.78%;期末公司经营性活动现金净流量-56.45亿元。同时,该公司仍成功发行了6亿元冷链仓储物流CMBS,并获准注册35亿元超短期融资券。

在5月17日的年度股东会上,光明地产董事长、总裁沈宏泽曾向股东畅想公司的“1+7+5+X”的发展前景,并表示要把其它业务板块做起来。

这是光明地产近年来的主要战略构想:在房地产主业的基础上,发展保障房、城中村、农场、历史名镇、城市更新、租赁房、物流园区打造等多元业务。

但多元化业务需要漫长试错及探索,短期内并不会对房企带来实际的业绩贡献。去年光明地产营收204.94亿元,其中非房地产开发业务占比不足4.5%,沈宏泽口中的“战略转型升级”仍有待真正实现。

上一篇